Bleckwen : toute la puissance de l’IA pour lutter contre la fraude bancaire

Le phishing et les arnaques au virement ont fortement augmenté depuis plusieurs années, touchant un nombre croissant de particuliers et d’entreprises. Grâce à des solutions dopées à l’IA et à la puissance du cloud Azure, la start-up Bleckwen a pour vocation d’aider les banques à mieux protéger leurs clients. Alexandre Alberdi, directeur des partenariats de cette toute jeune pousse, nous présente son arsenal de riposte pour contrer la fraude.

Selon le dernier rapport de l’Observatoire de la sécurité des moyens de paiement, la fraude bancaire a dépassé en France le milliard d’euros en 2018, en nette progression par rapport à 2017. La fraude au virement a notamment augmenté de 24%. Une situation qui concerne tous les pays. Les malfaiteurs mettent au point des attaques de plus en plus sophistiquées, qu’on appelle fraude à l’ingénierie sociale. Ils se dotent des dernières technologies de pointe, s’affranchissent des réglementations auxquelles sont soumises les banques, et collaborent pour mieux atteindre leurs objectifs. Par exemple, elles peuvent se faire passer pour une autorité et réclamer à leur victime d’importantes sommes d’argent.

Après avoir recueilli des informations très précises sur sa cible, un fraudeur peut aussi usurper l’identité d’un dirigeant. Par exemple, se faire passer pour le directeur financier pour intimer à un collaborateur de réaliser un virement sur un compte du collaborateur.

Le Royaume-Uni est le premier pays en Europe à avoir suivi statistiquement ce type de fraude depuis 2016. On constate une augmentation continue.

84 000 cas ont été déclarés l’année dernière au Royaume-Uni, ce qui représente 354 millions de livres de pertes. La fraude moyenne est de 2 900 livres pour les particuliers et de 20 000 livres pour les entreprises.

« Parfois, les hackers s’attaquent à des cabinets de notaires et s’approprient l’intégralité de la somme destinée à acheter une maison. Cela peut détruire des vies », explique Alexandre Alberdi.

Des banques de plus en plus vulnérables

Chaque client, particulier ou entreprise, est aujourd’hui une cible potentielle pour les hackers. Les outils utilisés par les banques pour protéger les clients sont de moins en moins efficaces. En effet, celles-ci travaillent habituellement avec des systèmes de règles pré-établies. La machine bloque les virements dépassant un plafond, venant de certains pays ou de certains acteurs. Cette approche n’est plus adaptée à la sophistication des moyens mis en œuvre par les fraudeurs. La mise en place des virements instantanés par la Banque Centrale Européenne en 2018 augmente encore le risque lié aux différents types de fraudes. Ils permettent en effet de transférer des fonds en moins de dix secondes, réduisant fortement le délai pour détecter une anomalie.

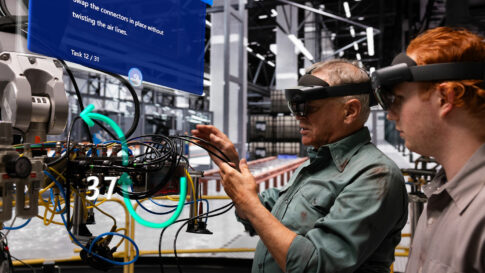

Crée fin 2016, Bleckwen a fait de la lutte contre la fraude son cheval de bataille. La start-up a développé une solution qui utilise l’intelligence artificielle. L’analyse comportementale permet d’évaluer l’ensemble des transactions bancaires et d’identifier les mouvements suspects.

Cette solution est capable d’analyser efficacement un grand volume et une grande variété de types de données. Elle prend ainsi en compte en continu les nouveaux cas de fraude détectés afin d’améliorer son analyse. Pour y parvenir, elle a développé sa solution avec BNP Paribas, en collaboration avec l’IT groupe « business line cash management ».

À lire aussi : les 10 start-up à suivre dans la banque et l’assurance

Mieux détecter les fraudes

La solution mise au point par Bleckwen peut repérer une fraude plus efficacement et avec une marge d’erreur réduite grâce à l’intelligence artificielle. « Nous analysons la transaction en utilisant les données bancaires du client ainsi que des données que la banque nous fournit sur le bénéficiaire d’un virement. Nous lui attribuons alors un score de risque, 100 étant la note d’alerte maximale. » Pour cela, la start-up utilise des modèles standardisés construits à partir de données labellisées, provenant d’un historique qui remonte un an en arrière.

Chaque type de fraude a son marqueur : fraude au président, usurpation d’identité, ingénierie sociale, fraude au fournisseur. Nous avons besoin de cette combinaison d’informations pour les repérer efficacement.

« Dans le cadre d’une expérimentation avec un client, nous avons analysé 2 000 transactions par seconde, explique Alexandre Alberdi. Avec le moteur de règles en place, la banque avait un niveau de détection de 95%, mais générait 700 alertes par jour. Avec notre solution, pour un même taux de détection, nous avons réduit le nombre d’alertes à 35 par jour. Ainsi Bleckwen permet non seulement de réduire les coûts de détection mais aussi d’améliorer la fluidité du parcours client. Nous sommes parvenus à améliorer le niveau de détection jusqu’à 98 % des fraudes. »

La relation avec les clients est un enjeu pour les banques. « Vous imaginez bien que quand un client se voit refuser une transaction sans explication de sa banque, il est mécontent. On parle ici de friction côté client et de boîte noire côté banque. »

Fluidifier la relation client

En complément des efforts fournis par les banques, les réglementations évoluent également pour contrer la fraude. La directive DSP 2 – 2ème version de la directive européenne sur les services de paiement – a musclé l’authentification des clients. Avant un paiement, ceux-ci doivent désormais s’identifier avec deux critères de reconnaissance. Ils peuvent combiner au choix un device, un mot de passe ou une trace biométrique. Si la sécurité y gagne, la fluidité des paiements y perd, avec le risque de mécontenter les clients.

Pour 1 euro de fraude, il y a entre 10 et 15 euros de paiements qui sont perdus suite à un abandon de panier liés à la friction dans le parcours client. Du coup, les banques, les e‑commerçants et les PSP (Payment Service Provider) se focalisent plus sur la friction que sur la fraude.

Pour autant, la mise en place de cette authentification forte systématique ne sera pas obligatoire pour les établissements qui ne dépassent pas un certain seuil de fraude. Certaines exemptions existent. Un moyen de récompenser les bons élèves, de les inciter à mettre en place des solutions pour protéger leurs clients. Pour les banques, c’est même devenu un enjeu prioritaire. D’où l’intérêt d’une solution telle que Bleckwen.

Lorsqu’une transaction est identifiée comme potentiellement frauduleuse, la solution Bleckwen utilise une AI explicable qui fournit aux équipes anti-fraude les raisons de sa décision. Une explicabilité qui présente trois atouts. « D’abord, en rendant les décisions de la machine intelligible par l’homme, elle instaure la confiance et permet une meilleure collaboration. Ensuite, elle améliore le parcours client car les décisions peuvent être expliquées. Enfin, elle permet aux banques de mieux répondre aux obligations d’audit et de suivi réglementaires. »

Un partenariat avec Microsoft

Pour accélérer son développement, Bleckwen a noué un partenariat avec Microsoft, qui inclut l’hébergement de sa solution dans le cloud Azure.

Nous faisons partie du programme Microsoft for start-ups. Cela nous permet de présenter des pitchs à des clients potentiels et de participer à des conférences.

Le partenariat qui relie Microsoft et Bleckwen comprend également un volet co-sell ready. Ce partenariat est donc un levier de développement très important pour la jeune pousse. Bleckwen compte actuellement 42 collaborateurs, dont 70% d’ingénieurs et de data-scientists. Elle travaille avec BNP Paribas, Carrefour Banque ainsi que Crédit Agricole Payment Services. Spécialisés dans le secteur de la banque, ses équipes data construisent des solutions parfaitement adaptées aux problématiques de leurs clients. En 2020, la start-up compte se focaliser sur le paiement et le crédit, et réfléchit à un service premium de détection des fraudes pour les e‑commerçants.

Temps de lecture : 5 minutes

Temps de lecture : 5 minutes